SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ГК Автодор сегодня соберет заявки на новый выпуск облигаций - Синара

- 17 ноября 2023, 13:44

- |

ГК Автодор (Эксперт РА – ruAA+; АКРА — AA) сегодня с 11:30 до 14:30 по московскому времени планирует собирать заявки на облигации серии БО-005Р-05.

• Объем нового выпуска 3,5 млрд руб.

• Срок обращения — один год, купонный период – квартал.

• Ориентир по ставке купона — не более 200 б. п. к значению КБД Московской Биржи на сроке в один год.

• Техническое размещение — 21 ноября.

• Объем нового выпуска 3,5 млрд руб.

• Срок обращения — один год, купонный период – квартал.

• Ориентир по ставке купона — не более 200 б. п. к значению КБД Московской Биржи на сроке в один год.

• Техническое размещение — 21 ноября.

Если учесть текущее значение КБД Московской Биржи, ориентир по купону находится на уровне не выше 14,05% годовых, что соответствует эффективной доходности в 14,8%. Заявленный ориентир предполагает небольшую премию к облигациям компании на вторичном рынке, которые при дюрации от 0,8 до 1 года торгуются с доходностью 13,8–14,5% годовых. Размещение выглядит довольно интересным, если принять во внимание короткий срок и высокую для своей рейтинговой группы доходность.ИБ «Синара»

- комментировать

- 227

- Комментарии ( 0 )

Новости рынков |Доходности ОФЗ растут после чрезмерного оптимизма инвесторов - Промсвязьбанк

- 14 ноября 2023, 11:14

- |

В понедельник доходности ОФЗ по всей длине кривой выросли на 13-17 б.п. (11,66% — 3-летние бумаги, 11,95% — 10-летние).

Ранее мы отмечали, что оптимизм инвесторов относительно перспектив смягчения денежно-кредитной политики выглядит чрезмерным, учитывая необходимость сохранения высоких ставок продолжительное время для достижения амбициозных целей ЦБ по инфляции.

«Промсвязьбанк»

Ранее мы отмечали, что оптимизм инвесторов относительно перспектив смягчения денежно-кредитной политики выглядит чрезмерным, учитывая необходимость сохранения высоких ставок продолжительное время для достижения амбициозных целей ЦБ по инфляции.

Краткосрочно динамика валютного курса способствует снижению инфляционных рисков. Однако потенциал укрепления рубля в ноябре ограничен, а декабрь традиционно выступает слабым месяцем для национальной валюты. В результате рекомендуем по-прежнему сохранять защитный профиль облигационного портфеля с превалирующей долей флоатеров и замещающих облигаций.Грицкевич Дмитрий

«Промсвязьбанк»

Новости рынков |Пока рано менять структуру облигационного портфеля в пользу длинных и среднесрочных бумаг с фиксированным доходом - Промсвязьбанк

- 09 ноября 2023, 11:14

- |

Потенциал дальнейшего снижения кривой ОФЗ незначительный. Доходность длинных выпусков приостановила снижение (11,97%, +1 б.п. по 10-летнему выпуску) на фоне прошедшего вчера аукциона. Несмотря на длинный срок (15 лет) спрос на выпуск оказался достаточно неплохим (101 млрд руб., размещено бумаг на 42,3 млрд руб.) за счет хорошей премии. Так, средневзвешенная доходность составила 12,17% годовых, тогда как соседние выпуски торгуются с доходностью ~12,0% годовых.

Основным драйвером для сохранения спрос на ОФЗ остается укрепление рубля, однако, на наш взгляд, данный потенциал пока ограничен уровнем 90 руб./долл. В результате, ожидаем, что доходности госбумаг продолжат находится вблизи текущих уровней.

( Читать дальше )

Основным драйвером для сохранения спрос на ОФЗ остается укрепление рубля, однако, на наш взгляд, данный потенциал пока ограничен уровнем 90 руб./долл. В результате, ожидаем, что доходности госбумаг продолжат находится вблизи текущих уровней.

На наш взгляд, инвесторы не до конца учитывают продолжительность сохранения жесткой денежно-кредитной политики. В базовом сценарии ожидаем, что ключевая ставка будет находится на уровне 15% до середины следующего года, т.е. порядка 6-8 месяцев. Учитывая сохраняющуюся высокую глобальную неопределенность, на наш взгляд, пока преждевременно изменять структуру облигационных портфелей в пользу длинных и среднесрочных бумаг с фиксированным доходом; рекомендуем сохранять превалирующую долю флоатеров в портфелях.Грицкевич Дмитрий

( Читать дальше )

Новости рынков |Совкомбанк возобновит выплату дивидендов - Ренессанс Капитал

- 08 ноября 2023, 15:16

- |

Акционеры Совкомбанка на заочном собрании одобрили выплату дивидендов. Дата отсечки по владению – 13 ноября, дедлайн по выплате – 23 ноября. По условиям выпусков еврооблигаций банка, начисление и выплата купонов по перпам должны возобновиться при принятии решения собранием акционеров о выплате дивидендов. В конце октября совет директоров банка принял решение о выпуске замещающих облигаций на четыре выпуска еврооблигаций банка (т.е. на все выпуски, кроме погашенного в локальной инфраструктуре «социального» Совкомбанк-25$).

Выпуск XS2113968148 (купон 7,75%, нарезка $1 000, следующий купон – 6 февраля) котируется на Мосбирже с НКД начиная с 6 ноября (бид/аск спред в стакане очень широк – около 20 п.п., котировки 55/75 п.п.), выпуск XS2393688598 (купон 7,6%, нарезка $1 000, следующий купон – 17 ноября) котируется на Мосбирже без НКД (бид/аск спред в стакане около 5 п.п., котировки 63/68 п.п.). В последнем выпуске купонная доходность в 12% (по биду), что на 3 п.п. выше, чем у исправно платящей купон через НРД Альфа перп 5,9% (около 9%).

( Читать дальше )

Выпуск XS2113968148 (купон 7,75%, нарезка $1 000, следующий купон – 6 февраля) котируется на Мосбирже с НКД начиная с 6 ноября (бид/аск спред в стакане очень широк – около 20 п.п., котировки 55/75 п.п.), выпуск XS2393688598 (купон 7,6%, нарезка $1 000, следующий купон – 17 ноября) котируется на Мосбирже без НКД (бид/аск спред в стакане около 5 п.п., котировки 63/68 п.п.). В последнем выпуске купонная доходность в 12% (по биду), что на 3 п.п. выше, чем у исправно платящей купон через НРД Альфа перп 5,9% (около 9%).

( Читать дальше )

Новости рынков |Текущая доходность ОФЗ отражает чрезмерный оптимизм облигационного рынка - Промсвязьбанк

- 08 ноября 2023, 11:27

- |

Во вторник активность торгов на рынке существенно выросла после завершения праздников – кривая госбумаг вновь вернулась к более инвертированному виду. Так, доходности коротких ОФЗ выросли на 15-30 б.п., среднесрочные и длинные – снизились на 2-4 б.п.

В целом, вся кривая продолжает находиться в диапазоне 12,0%-12,5% годовых, что отражает ожидания инвесторов по снижению ключевой ставки в следующем году. На наш взгляд, текущий уровень кривой не отражает сохраняющиеся проинфляционные риски в части стимулирующей бюджетной политики, которые, вероятно, останутся и в следующем году.

«Промсвязьбанк»

Среди объявленных размещений рекомендуем обратить внимание на 3-летний выпуск Росэксимбанка (АА/АА), входящего в Группу ВЭБ, с ориентиром по плавающему квартальному купону КС+225 б.п.

В целом, вся кривая продолжает находиться в диапазоне 12,0%-12,5% годовых, что отражает ожидания инвесторов по снижению ключевой ставки в следующем году. На наш взгляд, текущий уровень кривой не отражает сохраняющиеся проинфляционные риски в части стимулирующей бюджетной политики, которые, вероятно, останутся и в следующем году.

Не меняем свой позитивный взгляд на флоутеры (в первую очередь — корпоративные), которые обеспечивают текущую доходность на уровне 15%-17% годовых в условиях неопределенности по срокам снижения ключевой ставки.Грицкевич Дмитрий

«Промсвязьбанк»

Среди объявленных размещений рекомендуем обратить внимание на 3-летний выпуск Росэксимбанка (АА/АА), входящего в Группу ВЭБ, с ориентиром по плавающему квартальному купону КС+225 б.п.

Новости рынков |Стратегия наращивания портфеля облигаций с плавающими ставками себя оправдывает - Промсвязьбанк

- 30 октября 2023, 11:42

- |

Российский рынок облигаций

Пятничное решение ЦБ повысить ставку на 200 б.п. (до 15%) стало неожиданностью для рынка, так как консенсус предполагал только +100 б.п. В результате под распродажу попали в первую очередь короткие ОФЗ – доходность годовых бумаг выросла на 110 б.п. (13,32%), 3-летних – на 28 б.п. (12,76%). На этой неделе ждем стабилизацию доходности годовых ОФЗ на уровне 13,5%-14,0% годовых.

Доходность среднесрочных ОФЗ за прошлую неделю не изменилась (12,46%), а 10-летних бумаг снизилась на 8 б.п. (12,24%) на смягчении сигнала ЦБ (возросли ожидания начала нормализации денежно-кредитной политики в следующем году после текущего резкого повышения ставки).

Корпоративные выпуски традиционно с задержкой будут реагировать на повышение ставки из-за более низкой ликвидности рынка (как правило, на выравнивание доходностей уходит 1-2 недели). Однако с новыми выпусками компаниям придется выходить на рынок уже с учетом новых уровней кривой ОФЗ – рекомендуем следить за новыми размещениями.

( Читать дальше )

Пятничное решение ЦБ повысить ставку на 200 б.п. (до 15%) стало неожиданностью для рынка, так как консенсус предполагал только +100 б.п. В результате под распродажу попали в первую очередь короткие ОФЗ – доходность годовых бумаг выросла на 110 б.п. (13,32%), 3-летних – на 28 б.п. (12,76%). На этой неделе ждем стабилизацию доходности годовых ОФЗ на уровне 13,5%-14,0% годовых.

Доходность среднесрочных ОФЗ за прошлую неделю не изменилась (12,46%), а 10-летних бумаг снизилась на 8 б.п. (12,24%) на смягчении сигнала ЦБ (возросли ожидания начала нормализации денежно-кредитной политики в следующем году после текущего резкого повышения ставки).

Корпоративные выпуски традиционно с задержкой будут реагировать на повышение ставки из-за более низкой ликвидности рынка (как правило, на выравнивание доходностей уходит 1-2 недели). Однако с новыми выпусками компаниям придется выходить на рынок уже с учетом новых уровней кривой ОФЗ – рекомендуем следить за новыми размещениями.

( Читать дальше )

Новости рынков |Флоатеры - не только привязка к RUONIA - Финам

- 26 октября 2023, 14:08

- |

В условиях растущих базовых ставок внимание инвесторов переключается на инструменты с переменной ставкой купона — так называемые «флоатеры». Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена такой облигации практически не отклоняется от номинала даже в периоды турбулентности на рынке. В этом и состоит «защитный» характер данного инвестинструмента: держатель получает купоны, при этом рыночная стоимость его облигации остается практически неизменной.

Когда говорят о флоатерах в первую очередь имеют в виду облигации, купон у которых пересчитывается вслед за ставкой RUONIA (рублевой депозитной ставки «овернайт» российского межбанковского рынка). Такие бумаги выпускает как государство, так – особенно в последние месяцы – и корпоративные заемщики. Например, только ОФЗ с привязкой к RUONIA выпущено на сумму 7,7 трлн рублей.

( Читать дальше )

Когда говорят о флоатерах в первую очередь имеют в виду облигации, купон у которых пересчитывается вслед за ставкой RUONIA (рублевой депозитной ставки «овернайт» российского межбанковского рынка). Такие бумаги выпускает как государство, так – особенно в последние месяцы – и корпоративные заемщики. Например, только ОФЗ с привязкой к RUONIA выпущено на сумму 7,7 трлн рублей.

( Читать дальше )

Новости рынков |Смягчение сигнала ЦБ поможет снижению доходности среднесрочных и длинных ОФЗ - Промсвязьбанк

- 26 октября 2023, 11:20

- |

Вчера кривая ОФЗ незначительно снизилась (на 1-2 б.п.) – несмотря на заметное улучшение рыночной конъюнктуры, для рынка госбумаг ключевым ожидаемым событием остается заседание Банка России в эту пятницу, что сдерживает инвесторов от более активных действий.

Рубль в течение налогового периода уверенно закрепился в диапазоне 90-95 руб./долл., что несколько снижает среднесрочные инфляционные риски. Кроме того, вчера Минфин разместил флоатер на 41 млрд руб. (при спросе 159 млрд руб.), что потенциально уменьшает навес первичного предложения классических ОФЗ до конца года.

На завтрашнем заседании по-прежнему ожидаем повышение ключевой ставки на 100 б.п. – до 14%. Крайне важным для рынка будет сигнал регулятора – признаки его смягчения, вероятно, смогут способствовать более выраженному снижению доходности среднесрочных и длинных ОФЗ. Вместе с тем, базовым сценарием считаем сохранение сигнала по сохранению жесткой ДКП продолжительное время из-за высоких инфляционных рисков и глобальной неопределенности.

( Читать дальше )

Рубль в течение налогового периода уверенно закрепился в диапазоне 90-95 руб./долл., что несколько снижает среднесрочные инфляционные риски. Кроме того, вчера Минфин разместил флоатер на 41 млрд руб. (при спросе 159 млрд руб.), что потенциально уменьшает навес первичного предложения классических ОФЗ до конца года.

На завтрашнем заседании по-прежнему ожидаем повышение ключевой ставки на 100 б.п. – до 14%. Крайне важным для рынка будет сигнал регулятора – признаки его смягчения, вероятно, смогут способствовать более выраженному снижению доходности среднесрочных и длинных ОФЗ. Вместе с тем, базовым сценарием считаем сохранение сигнала по сохранению жесткой ДКП продолжительное время из-за высоких инфляционных рисков и глобальной неопределенности.

( Читать дальше )

Новости рынков |Газпром Капитал, ЗО24-1-Е - возможность для входа под доразмещение - Финам

- 24 октября 2023, 16:49

- |

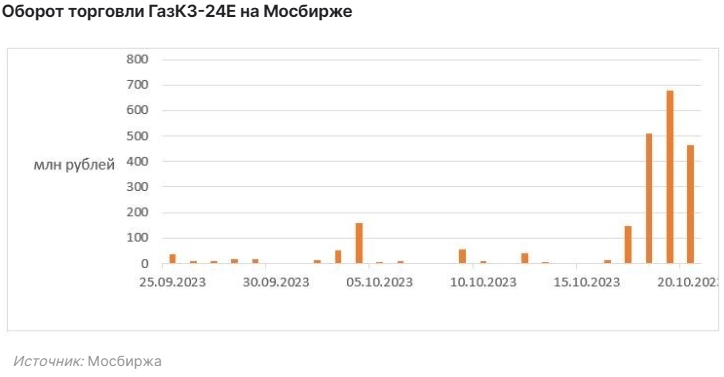

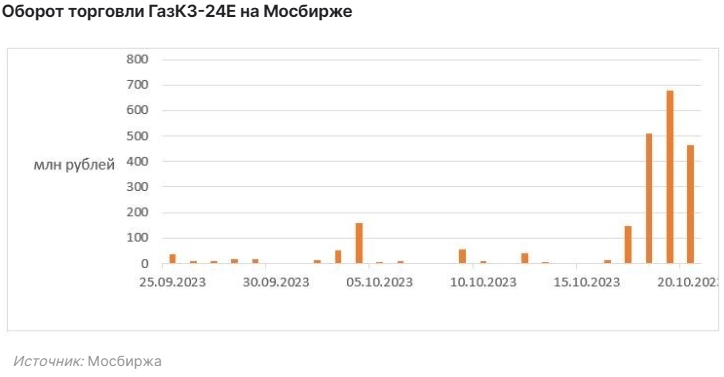

Самый активный эмитент замещающих облигаций — «Газпром» — завершает вторую волну доразмещений своих еврооблигационных выпусков. В частности, в 2022 году компания разместила замещающие облигации в отношении еврового выпуска с погашением в 2024 году, размещенного в 2017 году по ставке 2,25% годовых (ISIN XS1721463500). Тогда удалось заместить 35,8% выпуска. В октябре этого года компания провела второй раунд размещения, доведя долю замещенных бумаг в выпуске ГазКЗ-24Е до 59,6%.

Доразмещение, как правило, приводит к росту оборотов торговли бумагой. Произошло это, как видно на графике ниже, и с выпуском ГазКЗ-24Е. Кроме общего повышения ликвидности, часть держателей после получения замещающего выпуска предпочитают, видимо, закрыть свою позицию.

( Читать дальше )

Доразмещение, как правило, приводит к росту оборотов торговли бумагой. Произошло это, как видно на графике ниже, и с выпуском ГазКЗ-24Е. Кроме общего повышения ликвидности, часть держателей после получения замещающего выпуска предпочитают, видимо, закрыть свою позицию.

В результате доходность выпуска взлетела с 8,2% (канун доразмещения) до текущих 10,2% годовых. С учетом того, что ГазКЗ-24Е погашается примерно через год (22.11.2024 г.), представляется, что в настоящий момент существует очень интересная возможность зафиксировать экспозицию на евро (обслуживание замещающих облигаций происходит в рублях по курсу ЦБ) с двузначной доходностью.Ковалев Алексей

( Читать дальше )

Новости рынков |Финальное продление доразмещения ЗО Совкомфлот-28 - Ренессанс Капитал

- 23 октября 2023, 17:18

- |

Совкомфлот в очередной раз продлил срок доразмещения своих замещающих облигаций (ЗО) СКФ-28 (замещают еврооблигации Совкомфлот-28), на этот раз до 20 декабря (для инвесторов, чьи права на бумаги учитываются в российских депозитариях – до 4 декабря 2023 года). Первоначально доразмещение было объявлено 11 апреля. Инвесторы, чьи оферты были уже приняты по предыдущему продлению, получат свои бумаги до 26 октября. Сообщается, что дальнейшие продления предложения об обмене (объявлена шестая итерация) не планируются.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс